西政資本--西政地產、金融圈校友傾心打造的地產、資本運作平臺,為您提供最全面、最專業(yè)的地產、金融知識及實操干貨!微信公眾號ID:xizheng_ziben

作者:黃彥

來源:麻袋研究院(ID:madaiyanjiuyuan)

民營銀行的發(fā)展重新駛上快車道。

1月16日,武漢眾邦銀行完成增資20億元,注冊資本金達到40億元。成為微眾銀行、網商銀行之后,全國第三家獲準“增資擴股”的民營銀行。此前的2019年9月,江西裕民銀行正式開業(yè),成為全國第18家民營銀行,無錫錫商銀行也獲銀保監(jiān)批準籌建。此時距離上一家民營銀行獲批籌建,已過去了兩年有余。

民營銀行審批開閘的跡象,還體現(xiàn)在2020年初銀保監(jiān)會發(fā)布的《關于推動銀行業(yè)和保險業(yè)高質量發(fā)展的指導意見》,其中提到“繼續(xù)推動符合條件的民營銀行發(fā)起設立。”

很多互聯(lián)網公司、助貸機構通過參股城農商業(yè)銀行入局消費金融領域,其實除了城農商行外,民營銀行也是民營企業(yè)參與銀行業(yè)的重要方式之一,如樂信集團通過旗下南昌億分營銷有限公司參與投資江西裕民銀行。根據(jù)監(jiān)管政策,民營資本進入銀行業(yè)有四大渠道:一是由純民營企業(yè)發(fā)起設立中小型銀行業(yè)金融機構,如設立民營銀行;二是由民間資本與主發(fā)起銀行共同設立村鎮(zhèn)銀行;三是民營資本參與城市商業(yè)銀行、農村信用社、股份制銀行等增資擴股和重組改制;四是民間資本向銀行業(yè)金融機構投資入股

一、互聯(lián)網貸款新規(guī)下,民營銀行可跨區(qū)域經營互聯(lián)網貸款

根據(jù)日前各家銀行機構收到的《商業(yè)銀行互聯(lián)網貸款管理暫行辦法》(征求意見稿)規(guī)定,“地方法人銀行開展互聯(lián)網貸款業(yè)務,應主要服務于當?shù)乜蛻簦瓱o實體經營網點,業(yè)務主要在線上開展,且符合中國銀行保險監(jiān)督管理委員會規(guī)定其他條件的除外”。大多數(shù)民營銀行無實體經營網點,屬于監(jiān)管規(guī)定的此類機構。所以根據(jù)此規(guī)定,線上開展業(yè)務的民營銀行可跨區(qū)域經營互聯(lián)網貸款,未來在與商業(yè)銀行合作聯(lián)合貸款業(yè)務方面將有很大發(fā)展空間。

二、民營銀行的現(xiàn)狀

主要利用互聯(lián)網開展業(yè)務;戰(zhàn)略定位以小微、三農、創(chuàng)新創(chuàng)業(yè)為主;存貸比過高,負債結構亟需優(yōu)化

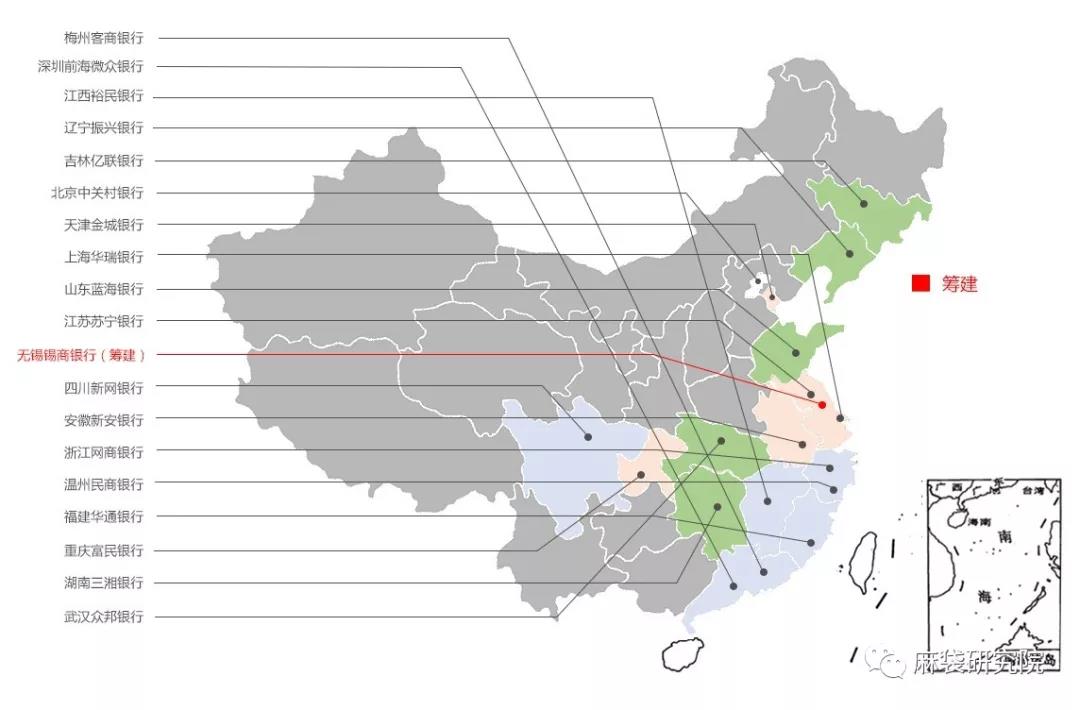

截至目前,共有18家民營銀行開業(yè),1家民營銀行籌建中。具體區(qū)域分布如下:

圖表1:19家民營銀行區(qū)域分布

資料來源:銀保監(jiān)會、公開資料、麻袋研究

1. 現(xiàn)有民營銀行的業(yè)務發(fā)展模式分析

-充分利用互聯(lián)網技術開展業(yè)務

從圖表2可以看出,現(xiàn)有開業(yè)的民營銀行中,有8家為純互聯(lián)網模式,其他大部分為線上和線下并重的業(yè)務開展模式,只有小部分銀行主要通過線下開展業(yè)務。

圖表2:民營銀行互聯(lián)網技術使用情況

資料來源:公開資料,麻袋研究院

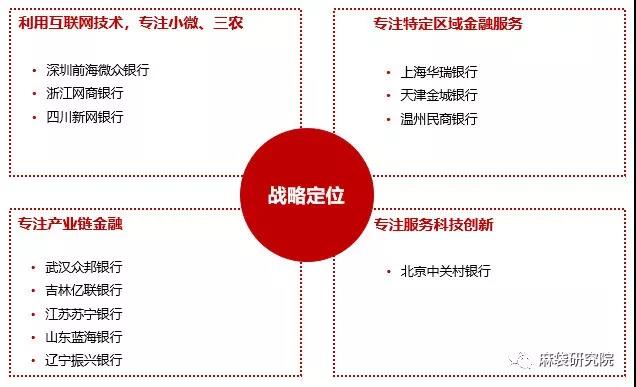

-戰(zhàn)略定位為“互聯(lián)網技術”、“特定區(qū)域”或“產業(yè)鏈金融”,以小微、三農業(yè)務作為主要發(fā)展方向

民營銀行的戰(zhàn)略定位與股東的背景密切相關,股東具有互聯(lián)網優(yōu)勢的民營銀行,充分利用互聯(lián)網技術,專注于小微、三農服務;股東具有產業(yè)背景優(yōu)勢的民營銀行,專注發(fā)展產業(yè)鏈金融。

圖表3:民營銀行戰(zhàn)略定位

資料來源:公開資料,麻袋研究院

2.已開業(yè)民營銀行經營情況

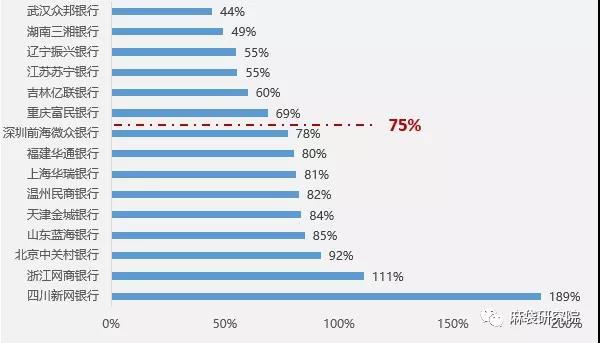

從存貸情況看,一半以上的民營銀行存貸比大于75%,其中新網銀行更是接近于200%,業(yè)務模式非常激進。而根據(jù)銀保監(jiān)數(shù)據(jù),同時期的商業(yè)銀行存貸比在72%左右的水平。存貸比越高,資金的使用效率越高,但也面臨著流動性風險。民營銀行的存貸比偏高主要是由于資產負債結構不均衡,負債渠道單一,吸儲能力有限導致。

圖表4:民營銀行存貸比

資料來源:公司年報,麻袋研究院

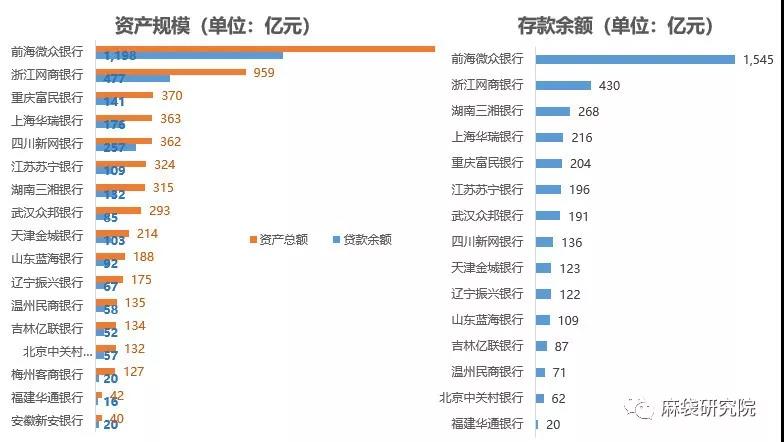

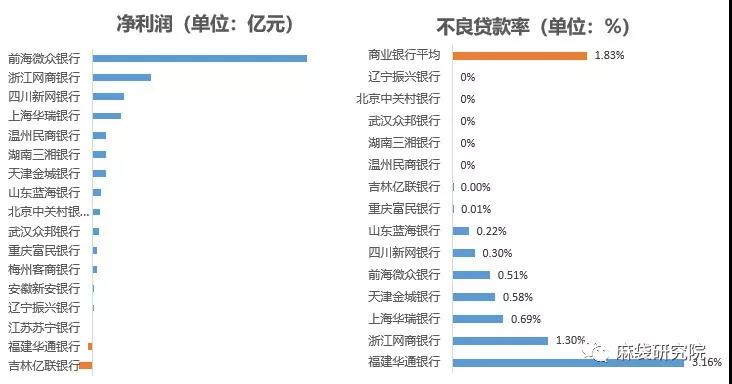

盈利能力方面,各大民營銀行的盈利水平較低,除微眾、網商、新網和華瑞銀行以外,大部分都處于微弱盈利水平,甚至虧損狀態(tài)。

風險管理水平方面,由于各民營銀行成立時間不長,風險管理手段尚處于初期探索階段,運營方式較為保守,所以不良貸款率水平較低,遠低于同期城商行的平均水平。

圖表5:已開業(yè)民營銀行經營情況

資料來源:公司年報,麻袋研究院

三、民營銀行的設立方式

為進一步加強小微企業(yè)金融服務,2018年央行等五部門聯(lián)合印發(fā)《關于進一步深化小微企業(yè)金融服務的意見》,推進民營銀行的常態(tài)化設立,銀保監(jiān)在2019年批復了江西裕民銀行和無錫錫商銀行的籌建,民營銀行設立有開閘的跡象。

民營銀行作為民營資本進入金融業(yè)的重要方式之一,相比消費金融公司,可以吸儲,發(fā)放貸款類型不限于20萬元以內的消費貸款;相比城農商行,區(qū)域限制較少,展業(yè)方式更靈活。那作為民營企業(yè)應如何設立民營銀行,設立需要滿足哪些條件呢?

1. 適合作為民營銀行發(fā)起人的民營企業(yè)類型

根據(jù)現(xiàn)有民營銀行的主發(fā)起人類型,及各民營銀行的發(fā)展情況來看,擁有龐大產業(yè)鏈的實體企業(yè)和具有流量數(shù)據(jù)優(yōu)勢的互聯(lián)網企業(yè)更具有設立民營銀行的內生動力,也更有助于民營銀行在后期業(yè)務發(fā)展中脫穎而出。

-擁有龐大產業(yè)鏈的實體企業(yè)

擁有龐大產業(yè)鏈的實體企業(yè),具有豐富的場景和多層次的客戶資源,產業(yè)鏈上下游企業(yè)有巨大的資金需求,所以在無法獲得外部資金需求時,具備實力的企業(yè)可以通過申請民營銀行牌照,專注產業(yè)鏈金融,滿足生態(tài)圈內企業(yè)的資金需求,如江蘇蘇寧銀行、武漢眾邦銀行就屬于此種類型。此類民營銀行可以借助股東的產業(yè)背景,開發(fā)實體經濟中細分領域、新興領域中的融資服務。

-具有流量數(shù)據(jù)優(yōu)勢的互聯(lián)網企業(yè)

互聯(lián)網企業(yè)具有流量及信息技術優(yōu)勢,在設立民營銀行時可以充分利用互聯(lián)網技術開展全線上業(yè)務,不受營業(yè)網點限制,實現(xiàn)全國經營,相比傳統(tǒng)銀行大量開設線下網點,運營成本較低。

互聯(lián)網企業(yè)如阿里巴巴、騰訊擁有強大的客戶流量及用戶數(shù)據(jù),民營銀行可以充分利用股東互聯(lián)網優(yōu)勢,實現(xiàn)低成本獲客,也有助于銀行風控模型的搭建。

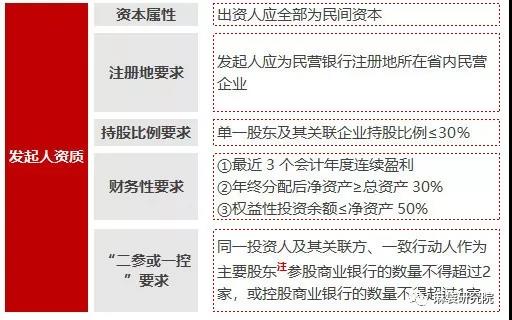

2.民營銀行的出資人應全部為民間資本,且須滿足商業(yè)銀行“兩參或一控”的股權要求

注:主要股東是指持有或控制商業(yè)銀行百分之五以上股份或表決權,或持有資本總額或股份總額不足百分之五但對商業(yè)銀行經營管理有重大影響的股東。

資料來源:銀保監(jiān)會,麻袋研究院

民營銀行的股東需要滿足《商業(yè)銀行股權管理暫行辦法》中對商業(yè)銀行股東“兩參或一控”的要求,所以民營銀行的主要股東如果同時持有其他商業(yè)銀行5%以上股權的,需要減持或退出。

同時根據(jù)監(jiān)管的審核要點,民營銀行的股東應有承擔剩余風險的制度安排。

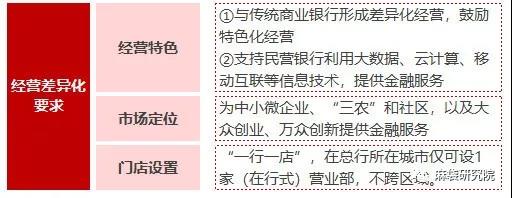

3.民營銀行應有差異化的市場定位和特定戰(zhàn)略

資料來源:銀保監(jiān)會,麻袋研究院

監(jiān)管要求相比傳統(tǒng)商業(yè)銀行,民營銀行應有差異化的市場定位和特定戰(zhàn)略。這里的差異化主要體現(xiàn)在:1)利用互聯(lián)網技術突破區(qū)域限制,實現(xiàn)全國經營;2)利用股東優(yōu)勢,實現(xiàn)特色經營。民營銀行的股東為民營企業(yè),利用民營企業(yè)的產業(yè)背景及特定區(qū)域優(yōu)勢,實現(xiàn)特色經營。

4.民營銀行申請流程

資料來源:銀保監(jiān)會,麻袋研究院

民營銀行的設立申請包含籌建申請和開業(yè)申請兩個階段,從提交籌建申請至銀行開設,最長期限18個月。

四、民營銀行未來發(fā)展路徑建議

1.充分利用股東資源優(yōu)勢,與傳統(tǒng)銀行形成差異化經營,提升核心競爭力。股東具有互聯(lián)網流量優(yōu)勢的民營銀行充分利用互聯(lián)網的規(guī)模效應,發(fā)展小額消費金融業(yè)務,降低獲客的邊際成本;股東具有產業(yè)背景優(yōu)勢的民營企業(yè),應充分發(fā)掘產業(yè)細分領域的金融需求。

2.充分利用民營銀行的牌照優(yōu)勢,與傳統(tǒng)商業(yè)銀行開展聯(lián)合貸款業(yè)務。大部分的民營銀行無實體經營網點,業(yè)務主要在線上開展,根據(jù)最新的《商業(yè)銀行互聯(lián)網貸款管理暫行辦法》(征求意見稿),此類民營銀行不受區(qū)域經營限制,可通過互聯(lián)網進行全國放款。由于民營銀行的吸儲能力較弱,具有互聯(lián)網優(yōu)勢的民營銀行可通過與傳統(tǒng)商業(yè)銀行聯(lián)合放款的方式開展業(yè)務。

3.充分利用資產證券化等融資方式,改變現(xiàn)有單一負債結構。ABS作為標準化資產沒有納入資管新規(guī)的監(jiān)管范圍,將會成為基金資產配置的重要對象。根據(jù)《金融機構信貸資產證券化試點監(jiān)督管理辦法》,金融機構成立滿三年,可申請信貸資產證券化業(yè)務資格。銀保監(jiān)會2018年出臺的58號文,也提到允許民營銀行試點資產證券化業(yè)務,擴大融資來源。微眾銀行在2018年就發(fā)行過10億元小微企業(yè)貸ABS。

4.積極尋求與外部機構合作,創(chuàng)新業(yè)務模式。民營銀行機制較傳統(tǒng)銀行靈活,在與外部機構合作方面具有更多創(chuàng)新的空間。股東具備互聯(lián)網優(yōu)勢的銀行可以與頭部互聯(lián)網財富管理機構合作導入場景、流量。還可與業(yè)務模式較成熟的助貸機構進行業(yè)務合作。

目前,各大互金公司和助貸機構都在尋求轉型,希望可以入股銀行金融機構,民營銀行為豐富股東資源,建立更加穩(wěn)固的戰(zhàn)略合作關系,也可以與互金公司或助貸機構進行股權方面的合作。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“麻袋研究院”投稿資產界,并經資產界編輯發(fā)布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

麻袋研究院

麻袋研究院